Zum 1. Januar 2023 wurde das Kindergeld von 219 Euro für das erste und zweite Kind bzw. 225 Euro für das dritte Kind auf jeweils 250 Euro pro Monat erhöht. Somit gibt es nun einheitlich für jedes Kind 250 Euro. Bei einer Familie mit zwei Kindern sorgt das für rund 750 Euro mehr im Jahr bzw. rund 375 Euro bei einem Kind. Eine gute Gelegenheit das Kindergeld oder zumindest einen Teil davon für die Zukunft der Kinder anzulegen. Das Kindergeld eignet sich besonders gut dafür, denn das Geld gibt es vom Staat praktisch geschenkt, und Eltern müssen sich nichts extra absparen.

Wer sein Kind mit einem finanziellen Puffer in die Volljährigkeit entlassen möchte, um ihm z. B. Führerschein, Studium, Auslandsaufenthalt oder die erste eigene Wohnung zu finanzieren, sollte über ein Junior Depot nachdenken. Da Kinder die idealtypischen Langfrist-Sparer/-Anleger sind, ist eine Geldanlage in Wertpapiere eine sinnvolle Möglichkeit. Bei einem langen Anlagehorizont macht sich dank des Zinseszinseffektes jede Ersparnis besonders stark bemerkbar. Außerdem gilt: Je länger der Anlagehorizont ist, umso besser können Schwankungen am Kapitalmarkt ausgeglichen werden. Daher sollten Eltern so früh wie möglich – ideal bereits ab der Geburt – für die finanzielle Zukunft ihres Kindes sorgen.

Mit Kindersparplänen langfristig Vermögen aufbauen

Ein Sparplan eignet sich hervorragend, um auch mit überschaubaren Beträgen eine Starthilfe für den Nachwuchs aufbauen zu können. Es gibt keine Faustregel für die Höhe des Sparbeitrages. Du solltest dich in einem Rahmen bewegen, den du monatlich verkraften kannst. Abhängig von deiner Lebenssituation kannst du den Sparbeitrag auch aufstocken.

Tipp

In vielen Fällen besteht die Möglichkeit, die Sparplanrate zu dynamisieren. Bei einer Dynamisierung wird die Sparrate automatisch jährlich um den von dir gewünschten Wert erhöht. So kannst du deine Sparrate beispielsweise an die Inflation oder dein steigendes Einkommen anpassen und das Vermögen deines Kindes kann so schneller als bei gleichbleibenden Sparbeträgen wachsen.

Drei Irrtümer die Eltern von der Geldanlage am Kapitalmarkt abhalten

Wenn es darum geht, das Geld für den Nachwuchs am Kapitalmarkt anzulegen, sind Eltern oft zögerlich. Grund dafür sind ein paar Irrtümer, die sich sehr hartnäckig halten.

Irrtum 1: Anlegen ist nur etwas für Menschen mit viel Geld

Viele Eltern sind der Meinung, dass sie gar nicht genügend Geld zum Investieren hätten, da man nur mit großen Summen starten könnte. Doch bei vielen Anbietern ist es bereits möglich, mit kleinen Anlagesummen loszulegen. Denn auch mit kleinen monatlichen Beträgen kann über die Jahre eine respektable Summe zusammenkommen. Wichtiger ist es, überhaupt mit dem Investieren zu beginnen und lange investiert zu bleiben. Stichwort: Zinseszinseffekt – ausgezahlte Zinsen werden umgehend wieder verzinst und das angelegte Kapital wächst schneller.

Irrtum 2: Ich habe nicht genug Finanzwissen

Viele Eltern denken, sie müssten sich erst einmal intensiv mit dem Börsengeschehen auseinandergesetzt haben. Natürlich sollten schon ein wenig Grundwissen und Verständnis vorhanden sein, aber man muss kein Finanzexperte sein, um mit dem Investieren anzufangen. Wer sich z. B. unsicher ist, welcher Aktienanteil der richtige für ihn ist oder wie genau er sein Portfolio zusammenstellen sollte, für den kann ein Robo-Advisor die richtige Wahl sein. Auf Basis persönlicher Angaben zu Themen wie Risikotoleranz, Anlagezielen, Anlagedauer und bisherigen Erfahrungen am Kapitalmarkt wird so erst einmal das persönliche Anlegerprofil ermittelt. Daraus resultierend erfolgt ein persönlicher Anlagevorschlag, der zu einem selbst, der eigenen finanziellen Situation und Risikoneigung passt.

Irrtum 3: Den richtigen Zeitpunkt zum Investieren auszumachen ist schwer

Den richtigen Einstiegszeitpunkt zu bestimmen ist so gut wie unmöglich, selbst Börsenprofis tun sich damit schwer. Im Grunde genommen gibt es den richtigen Zeitpunkt nicht, bzw. ist der richtige Zeitpunkt immer. Es ist ganz normal, dass die Kurse an der Börse schwanken. Wichtiger, als sich am vermeintlich richtigen Einstiegszeitpunkt zu orientieren, ist vielmehr die Anlagedauer. Ein weiter Anlagehorizont ermöglicht es Anlegern, ein Börsentief auszusitzen, gleicht Schwankungen aus und mindert das Risiko von Kursverlusten. Doch genauso wichtig wie ein langer Anlagehorizont ist eine breite Diversifikation der Geldanlage, weltweit und über verschiedene Anlageklassen hinweg, um die Kapitalmarkt-Chancen optimal zu nutzen und die Risiken entsprechend zu streuen.

Mit dem Kindersparplan vom Durchschnittskosteneffekt profitieren

Sparst du regelmäßig und langfristig, kommt der Durchschnittskosteneffekt zum Tragen. Denn du verteilst deine Investitionen auf verschiedene Einstiegszeitpunkte. Kaufst du zu günstigen Kursen ein, erhältst du für den gleichen Betrag mehr Anteile. Steigen die Kurse, besitzt du viele Anteile, die mehr wert sind. So kannst du sogar von Kursschwankungen bzw. zwischenzeitlichen Kursrückgängen profitieren.

Erhöhung des Sparer-Pauschbetrages gilt auch für Kinder

Der erhöhte Sparer-Pauschbetrag auf 1.000 Euro für alleinveranlagte Personen, der seit Beginn des Jahres greift, steht auch Kindern zur Verfügung. Daher sollte der Freistellungsauftrag unbedingt auch für das Junior Depot erteilt werden. Durch die Erhöhung können mehr Zinsen und Dividenden vereinnahmt werden, ohne diese versteuern zu müssen, und so kann mehr Vermögen aufgebaut und die Rendite gesteigert werden.

Einmalanlage nicht vergessen

Größere Summen und Geldgeschenke, die dein Kind bei besonderen Ereignissen, wie etwa zur Taufe, zum Geburtstag oder zur Kommunion bzw. Konfirmation, erhält, kannst du als Einmalanlagen dem Kindersparplan hinzufügen. So kann das Vermögen deines Kindes noch schneller wachsen.

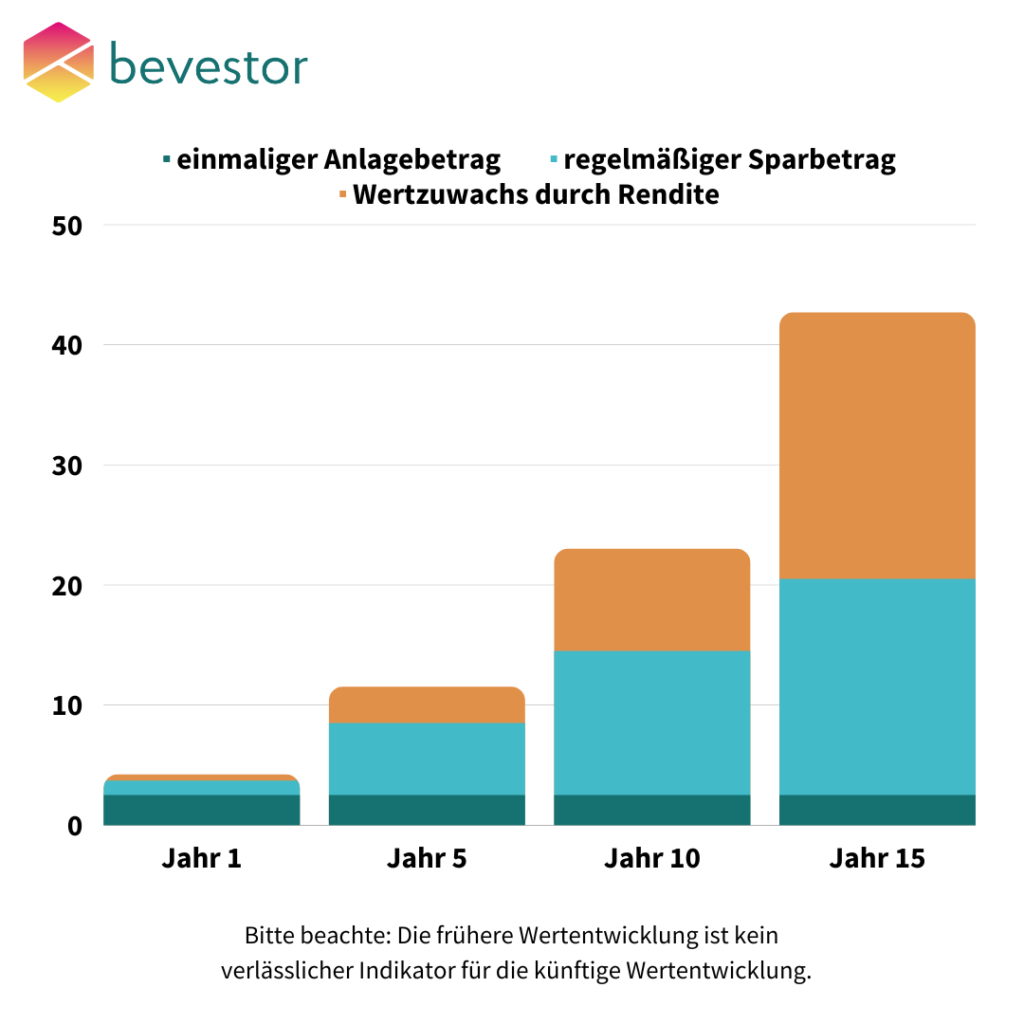

Junior Depot inkl. Sparplan mit regelmäßigen monatlichen Zahlungen und Einmalzahlung über 15 Jahre

In der Beispielrechnung gehen wir von einem Anlagezeitraum von 15 Jahren, einer initialen Einmalzahlung von 2.500 €, einer monatlichen Sparrate von 100 € und einer jährlichen durchschnittlichen Rendite von 7,9 % (entspricht der durchschnittlichen mittleren Rendite pro Jahr einer Anlage in den MSCI World, Quelle: Finanztip.de, Abruf am: 11.11.2021, URL: https://www.finanztip.de/indexfonds-etf/msci-world/) aus.

Die dargestellte Wertentwicklung ist beispielhaft, hat nur informatorischen Charakter und soll bei einer vergleichbaren Anlage einen Eindruck von den Chancen und Risiken sowie den Kursschwankungen vermitteln. Die Benchmark hat nur informatorischen Charakter und begründet keine Verpflichtung des Vermögensverwalters, die Benchmark oder ihre Wertentwicklung nachzubilden oder zu erreichen

Hol dir einen vertrauenswürdigen Partner an die Seite

Wer einen Profi am Steuer haben will, schließlich geht es ja um das Geld des Nachwuchses, kann z. B. einen digitalen Vermögensverwalter beauftragen.

In einem Test des Eltern Magazins welche Kinderdepots sich besonders gut für eine langfristige Geldanlage für den Nachwuchs eignen, wurde bevestor unter insgesamt 30 Anbietern, als einer der „Besten Anbieter für Kinderdepots“ in der Kategorie Robo-Advisor mit der Höchstnote von fünf Sternen ausgezeichnet. Nicht ohne Grund, denn bei bevestor:

- musst du kein Finanzprofi sein

- kannst du bereits mit kleinen Beträgen, ab 25 Euro monatlich, einen Sparplan in dein Portfolio beauftragen und deine Sparrate dynamisieren oder manuell anpassen

- investierst du in weltweit diversifizierte und überwiegend ETF-basierte Portfolios

- musst du dich um nichts kümmern, denn unsere Experten haben die Märkte im Blick

- kannst du für deinen Nachwuchs in nachhaltigkeitsorientierte Portfolios investieren

- flexibel sein: Es gibt keine festen Laufzeiten und du kannst bei Bedarf auch mal pausieren

Mit Kleinstbeträgen zusätzlich ins Depot sparen

Mit unserem innovativen Service Cent-Sparen kannst du bereits ab einem Euro wöchentlich zusätzlich in dein Depot investieren und so noch ganz nebenbei dem Vermögensaufbau Aufschub geben.

Rechtliche Hinweise:

Finanzanlagen sind mit Risiken verbunden. Kapitalmarktbedingte Wertschwankungen und daraus resultierende Wertverluste können nicht ausgeschlossen werden. Bitte beachte deshalb auch unsere Risikohinweise.

Die Informationen wurden einzig zu Informations- und Marketingzwecken erstellt und stellen keine Anlage-, Rechts- oder Steuerberatung, keine dar. Für Richtigkeit, Vollständigkeit und Aktualität der Angaben übernehmen wir keine Gewähr.